ETF管理費:為何這0.1%的差異,20年後竟讓你少賺百萬?投資前必懂的隱藏成本與精省策略

什麼是ETF管理費?為何它是投資關鍵?

投資ETF已經成為許多人青睞的簡單方式,因為它能被動跟隨市場指數,幫助大家以較少的花費來分散風險。不過,即便ETF操作相對輕鬆,它也不是完全沒有開支。其中,管理費就是一項常常被忽略卻至關重要的部分。簡單來說,這是基金公司為了運作和維護ETF而每年收取的費用,涵蓋了各種日常支出,讓ETF能夠穩定追蹤指定的指數。

很多人覺得管理費看起來很小,通常不到1%,因此不以為意。但如果你是打算長期持有的投資者,這點小費用會逐漸累積,慢慢吃掉你的回報。尤其當投資時間延長到好幾十年,費用的複利作用會越發明顯,最終可能造成資產規模的巨大落差。所以,在決定買進任何ETF之前,搞清楚管理費的含義、內部結構和潛在影響,絕對是聰明投資者的基本功課。這樣不僅能避免不必要的損失,還能讓你的錢更有效地為未來打拼。

ETF管理費的組成與「內扣費用」詳解

ETF的管理費其實不是單一的收費項目,而是由好幾種費用加起來的總和,這些統稱為內扣費用。這些成本在ETF運轉的過程中產生,直接從基金的資產價值裡扣掉,投資者不需要另外掏腰包。弄明白這些細節,就能更準確地判斷一檔ETF的實際花費。

主要的內扣費用包括以下幾項:

- 經理費: 這部分是用來付給基金團隊的,用在研究、挑選股票(如果是主動型ETF)以及日常管理。這通常是內扣費用裡最大的塊頭。

- 保管費: 給保管銀行的錢,負責保管資產、處理交易和計算價值。

- 指數授權費: 如果ETF要跟隨像S&P 500或台灣50這樣的特定指數,就得付錢給指數的擁有者。

- 買賣周轉費用: 當ETF調整持股來貼近指數時,會有證券交易的手續費和稅金產生。

- 其他營運費用: 像是會計審核、法律諮詢和資訊公開等行政開支。

這些加總起來就形成了ETF的總費用率,或稱總內扣費用。跟投資者自己付的外部費用不同,比如買賣時的交易手續費或稅金,內扣費用是隱藏在每天的資產價值裡,你不會看到單獨的扣款記錄。所以,它雖然不顯眼,但對長期的投資成果影響很大。

表一:ETF內扣費用主要組成項目

| 費用項目 | 說明 | 對投資人的影響 |

|---|---|---|

| 經理費 | 基金公司管理ETF的費用 | 每日從淨值中扣除,影響長期報酬 |

| 保管費 | 保管ETF資產的銀行費用 | 每日從淨值中扣除,影響長期報酬 |

| 指數授權費 | 支付給指數編製公司的費用 | 每日從淨值中扣除,影響長期報酬 |

| 買賣周轉費用 | 調整成分股時產生的交易成本 | 隱含在淨值中,影響追蹤誤差 |

| 其他營運費用 | 行政、會計、法規遵循費用 | 每日從淨值中扣除,影響長期報酬 |

ETF管理費多久收一次?費用如何計算與扣除?

不少投資者好奇,ETF的管理費到底什麼時候才會扣?事實上,這不是一次過就收完,也不會在固定日子突然扣走。相反,它大多是每天根據年費率,從ETF的資產價值裡逐步撥出。也就是說,這費用像細水長流一樣,從你的投資裡悄悄溜走。

計算方法大致是這樣:

每日費用金額 = (ETF年管理費率 ÷ 365天) × ETF當日資產淨值

舉例來說,假設一檔ETF的年管理費率是0.15%,每單位價值100元,那每天從每單位裡扣的錢約莫是:(0.15% ÷ 365) × 100元 ≈ 0.00041元。

因為扣除直接發生在資產價值裡,你不會收到通知,也不用另外轉帳。這設計讓整個過程對你來說幾乎感覺不到,費用已經融入每天的價值變化中。當你看ETF的漲跌時,管理費的影響早就算進去了。這就是為什麼它被叫作內扣費用——一切都在內部處理,不用外頭多付。

管理費如何侵蝕你的報酬?真實案例與複利影響分析

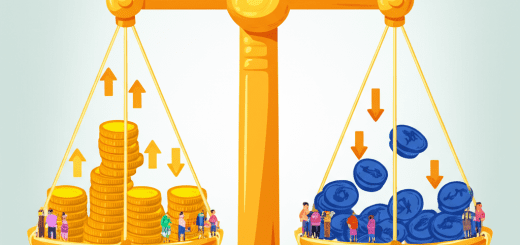

就算管理費的數字看起來不起眼,在長期的投資裡,它也能帶來很大的差別。這全靠複利的雙重作用:它能讓你的錢越滾越多,但費用也會用同樣方式一點一點啃噬你的收益。

我們來看一個實際的例子。假設兩個投資者A和B,一開始都投100萬元,年回報率都是10%,持有一樣的20年。差別只在他們挑的ETF管理費不同。

- 投資人A: 選了管理費率0.15%的ETF。

- 投資人B: 選了管理費率0.50%的ETF。

表二:不同管理費率對長期投資報酬的影響模擬(初始投資100萬元,年化報酬率10%)

| 投資期間 | 管理費率0.15%的最終資產(約) | 管理費率0.50%的最終資產(約) | 費用差異導致的資產損失 |

|---|---|---|---|

| 5年 | 1,607,000元 | 1,598,000元 | 9,000元 |

| 10年 | 2,556,000元 | 2,520,000元 | 36,000元 |

| 20年 | 6,104,000元 | 5,795,000元 | 309,000元 |

| 30年 | 14,577,000元 | 13,019,000元 | 1,558,000元 |

*註:此為簡化計算,未考慮其他交易成本與稅務,僅為示意管理費差異對複利影響。

從表格裡可以明顯看到,僅0.35%的費率差(0.50%減0.15%),5年後B就少掉9,000元。到了20年,差距拉到30多萬元;30年更超過150萬元。這就是費用的反向複利:不僅當年少賺,還少了未來滾雪球的本錢。許多金融研究都證實這點,比如Vanguard的相關研究報告,強調投資成本是少數你能掌控的部分,對長期成果影響深遠。挑低成本ETF,等於在幫自己省錢,讓更多資產繼續成長。

台灣與香港熱門ETF管理費比較:0050、00878等標的分析

對台灣和香港的投資人來說,市場上ETF選擇多多。了解這些熱門產品的費用安排,能幫你做出更好的決定。下面我們來比較幾個受歡迎的ETF。

表三:台灣與香港熱門ETF管理費率比較(年化)

| ETF代號/名稱 | 市場 | 主要追蹤指數 | 經理費(年化) | 保管費(年化) | 總內扣費用(約,參考歷史數據) | 類型 |

|---|---|---|---|---|---|---|

| 0050 元大台灣50 | 台灣 | 台灣50指數 | 0.32% | 0.035% | 0.43%~0.47% | 市值型 |

| 0056 元大高股息 | 台灣 | 台灣高股息指數 | 0.30% | 0.035% | 0.60%~0.65% | 高股息型 |

| 00878 國泰永續高股息 | 台灣 | MSCI臺灣ESG永續高股息精選30指數 | 0.25% | 0.035% | 0.50%~0.55% | 高股息型 |

| 2800 盈富基金 | 香港 | 恒生指數 | 0.05% | 0.03% | 0.09%~0.10% | 市值型 |

| 2833 安碩亞洲新興市場債券ETF | 香港 | 彭博亞洲新興市場本地貨幣債券指數 | 0.25% | 0.05% | 0.30%~0.35% | 債券型 |

*註:總內扣費用為參考歷史數據,實際費用可能因每年營運狀況略有浮動,建議查閱最新年報。

表格顯示,不同市場和類型的ETF,費用安排差異頗大。

- 市值型ETF: 像台灣的0050和香港的盈富基金(2800),策略簡單,只需跟隨大盤指數,所以費用通常最低。盈富基金在香港特別划算,是市場上的明星產品。

- 高股息型ETF: 像是0056和00878,需要更多篩選和調整,所以經理費會高一點,比市值型貴些。

- 債券型ETF: 如安碩亞洲新興市場債券ETF(2833),費用在中間位置,視債券種類和管理難度而定。

選ETF時,除了看費用,還要想想其他面向:

- 追蹤誤差: 低費用通常意味著更貼近指數,但還是得檢查實際表現。

- 流動性: 交易熱絡的ETF,買賣價差小,省下隱藏成本。

- 投資目標與風險承受度: 確認ETF適合你的計畫,風險也在你能接受的範圍。

- 資產規模: 大型ETF成本分攤更平均,費用自然壓得低。

如何查詢ETF管理費及其他內扣費用?

想知道ETF的詳細費用,最可靠的方式還是去發行公司的官方文件。下面是幾個實用的查詢途徑:

- 公開說明書: 這是ETF推出時給監管單位的文件,裡頭有完整的費用、策略和風險說明。通常在投信網站就能下載。

- 基金月報/年報: 這些報告定期更新運作情況和績效,會列出實際的總費用細節,年報尤其詳細。

- 投信/發行商官方網站: 大部分投信在ETF頁面會放簡要的費用資訊,如經理費和保管費。

- 證券交易所網站: 台灣人可以上台灣證券交易所的ETF專區看基本資料。香港則用香港交易所網站,再連到發行商頁面。

- 投信投顧公會網站: 中華民國證券投資信託暨顧問商業同業公會有基金查詢平台,很多公開資訊都能找到。

查的時候,特別注意總費用率或總內扣費用,這才代表全部成本。有些地方只秀經理費和保管費,忽略小項,會讓你低估真實花費。

投資ETF,如何有效降低管理費成本?

在ETF投資裡,管好費用是提高長期收益的關鍵策略。這裡有幾招實用的方法,幫你把管理費壓到最低:

- 挑費用低的ETF: 這是最直球的做法。在目標和指數相近的ETF中,選費率最低的。比如兩檔追同一指數,一個0.15%、另一個0.30%,長期選低的那個能省不少。大型市值型ETF往往費用超低,值得優先考慮。

- 選規模大的ETF: 資產多的ETF,固定成本分攤開來就便宜,總費用率自然低。而且流動性好,交易時少虧在價差上。

- 看看海外低費ETF(但要評估風險): 如果你能碰海外市場,有些全球或美國指數的ETF費用可能不到0.1%。不過,得算進這些額外:

- 交易成本: 換匯和海外手續費。

- 稅務問題: 境外稅和遺產稅比較麻煩。

- 匯率風險: 外幣波動會影響價值。

- 資訊取得: 海外資料不像本地那麼方便。

所以,權衡清楚再動。

- 常態檢查和比較: ETF市場變化快,新低費產品隨時冒出來。建議定期看自己持有的ETF費用,和同類比比看。如果有更好選擇,就調整一下。

當然,壓低費用很重要,但別只盯這點。追蹤準不準、流動性好不好、目標合不合,都要一起想。一個費用超低卻追蹤爛或不適合你的ETF,可能適得其反。

ETF管理費的常見迷思與澄清

ETF管理費雖然是基本知識,但新手還是常有誤會。釐清這些,能讓你投資更踏實。

- 迷思一:「ETF沒有費用」

澄清: 這是最大誤解。沒東西是免費的,ETF背後有公司、銀行和指數方要付錢維持運作。雖然比主動基金便宜得多,但費用還是有的。只是以內扣方式藏在價值裡,不易察覺。 - 迷思二:「費用越低越好,應該只選費用最低的ETF」

澄清: 費用重要,但不是全部。一味追最低,可能忽略其他。例如:- 追蹤誤差: 低費卻跟不上指數,報酬偏差大,白費低費好處。

- 流動性: 交易少,價差大,成本反而高。

- 投資目標: 特殊主題ETF費用高點,但若正中你的需求,就值。

總之,要全面看費用、追蹤、流動性和目標。

- 迷思三:「內扣費用會直接影響ETF的配息來源」

澄清: 內扣費用和配息是兩碼事。配息來自持股的股息或債息,費用則從資產價值扣。費用會減緩資產成長,間接影響,但不會直接扣配息本源。配息是扣費後的價值上,按政策分。

總結:精明管理ETF費用,最大化你的投資效益

ETF憑低成本、透明和分散優勢,成了投資組合的要角。但要發揮最大效用,投資者得好好懂和管理費。這不只知定義,還要挖深組成、扣法,和它對報酬的長期衝擊。

如我們所見,0.1%或0.2%的差別,經複利放大,長年下來可能差幾十萬甚至上百萬。所以,把費用當成決策重點,積極找低成本工具,是長期致富的基石。

精明管費用,就是:

- 理解費用: 知管理費和內扣的細節,以及扣在價值裡的方式。

- 查詢費用: 用公開說明書、年報、投信網站等官方途徑找總費用率。

- 比較費用: 選ETF時,比指數、績效外,也看同類費用。

- 定期檢視: 組合不是定死的,市場新品多,定期比對優化。

透過這些,你能牢牢控管成本,讓錢更有效率工作,穩步走向財務夢想。

ETF管理費多久收一次?

ETF管理費不是一次付清,而是每天按年費率從資產價值裡逐步扣除。這樣費用就持續從ETF資產中溜走,你不會有繳費通知,也不用另外出錢。

ETF要付管理費嗎?

是的,每檔ETF都要付。這是基金公司運作ETF的年度費用,包括經理費、保管費、指數授權費等,總稱內扣費用,直接從資產價值扣。

0050管理費多少?

元大投信資料顯示,0050的經理費年化0.32%,保管費0.035%。總內扣費用約0.43%到0.47%,但每年營運不同會有變,建議看最新年報。

00878管理費怎麼扣?

00878的管理費和其他ETF相同,每天按年費率從資產價值扣。你不用動手,費用自動進每天價值計算。國泰投信資料:經理費年化0.25%,保管費0.035%。

ETF的「內扣費用」和「管理費」有什麼區別?

管理費主要是付基金團隊的,是內扣費用裡的大頭。內扣費用則廣義,包括管理費、保管費、指數授權費、交易費和其他運作成本,所有從價值扣的總和。

除了管理費,投資ETF還需要支付哪些隱藏費用?

內扣費用外(像管理費、保管費),還有外部直接付的費用,不是隱藏的:

- 交易手續費: 買賣時給券商的。

- 證券交易稅: 賣出時的稅。

- 匯率費用: 海外ETF換匯的成本。

這些是你自己付的,跟內扣不同。

我該如何比較不同ETF的管理費?

比時重點看總費用率或總內扣費用,這樣才全。方法包括:

- 查發行商網站、說明書或年報的費用細項。

- 用交易所或投信公會的平台找資料。

- 列同類ETF表格比。

管理費很高的ETF還值得投資嗎?

看情況。費用重要,但不是絕對。如果高費ETF有這些優點,可能還行:

- 獨特策略或標的: 像利基市場或主動型,成本高合理。

- 好追蹤效果: 費用高但跟指數準,流動性佳。

- 合目標: 正好fit你的計畫,沒低費替代。

投資前,秤秤高費值不值。

ETF配息時會先扣除管理費嗎?

管理費每天從價值扣,不是配息時才扣。配息基於持股股息或利息,按政策分。這些是扣費後價值上算的。

新手投資ETF,應該如何評估管理費是否合理?

新手評估時,可依這些:

- 比同類: 跟追相似指數的ETF比費用。

- 看類型: 市值型最低,高股息或主題型高點,判平均水準。

- 想長期: 小差異長遠大,優先低費。

- 全考量: 連追蹤、流動性、信譽和目標一起看。